本篇我们希望通过简要分析过去三个爆雷房企的案例,给予各位购房的朋友些许启示。

上个月,恒大爆雷的新闻沸沸扬扬,铺天盖地。

但是有心的朋友或许也注意到了,对于这件事我们并没有写。

原因很简单,自3月起大碗就顶着骂声预警,但当真发生的那一刻,任何预警与分析都苍白无力,计提的损失也已无法挽回。

好在人们都看一堑,长一智。

不少购买者也从无到有的关注起开发商资质来,别人摔倒的地方,咱必须要跳过去。

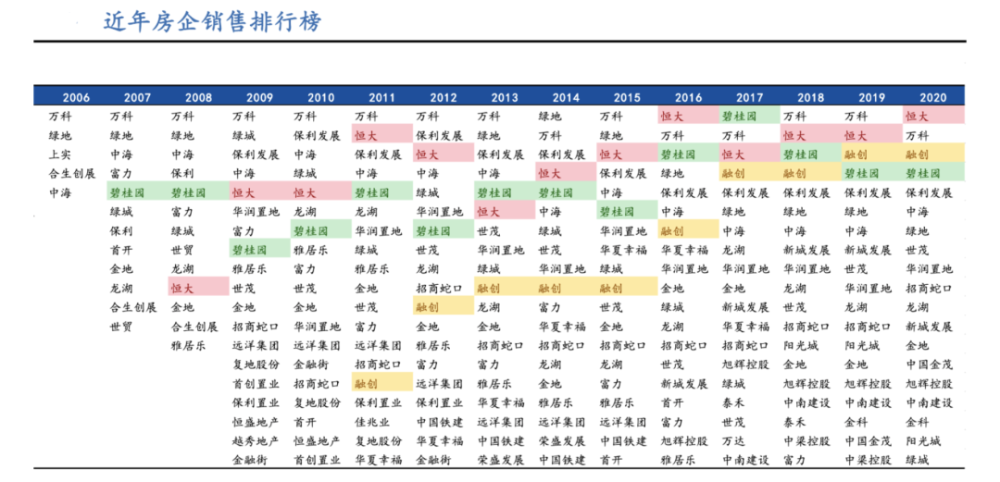

人们总愿意相信强者恒强,一味相信大公司可以准确踏对时代节奏。

但殊不知地产虽大也是商业游戏,但凡是商业就没有永远的主角,即使它们曾经再强悍,再有钱。

栗子咱也不举别的,今天的三个主角足矣。

如09年便成功上市的恒大,上市当天便成为港交所内地房企一哥。

2013年销售额破千亿,2015年拓展多元化产业,2016年跻身世界500强……

如02年就进入北京市场的泰禾,次年便以院子系一炮而红,成为标杆。

2010年上市,2015年摘得全国地王头衔,当年拿地豪横到平均楼面价干到8万……、

如02年起步于固安的华夏幸福,产业新城模式曾还得到中央的点名表扬。

2011年上市,2016年营收破千亿,2018年还与金融大鳄平安搞了战略协议合作……

规模都很大,品牌都很强,除了牛逼之外,已没有其他词可与之匹配。

早些年你说它们会出问题,第二天精神病院床位就已经给你安排好了。

多数人不会想到巨头也会出问题,直到真正出问题的那一刻。

我们希望通过简要分析三家房企的共性,给予各位购房的朋友些许启示。

正所谓盈亏同源,成功的经验有其特定的环境。

合适的环境下,容错率高,即使出现战略性错误依然有机会反败为胜。

但环境一旦改变,过去的成功之道便成为万丈深坑,过去的不经意失误便被放大千倍。

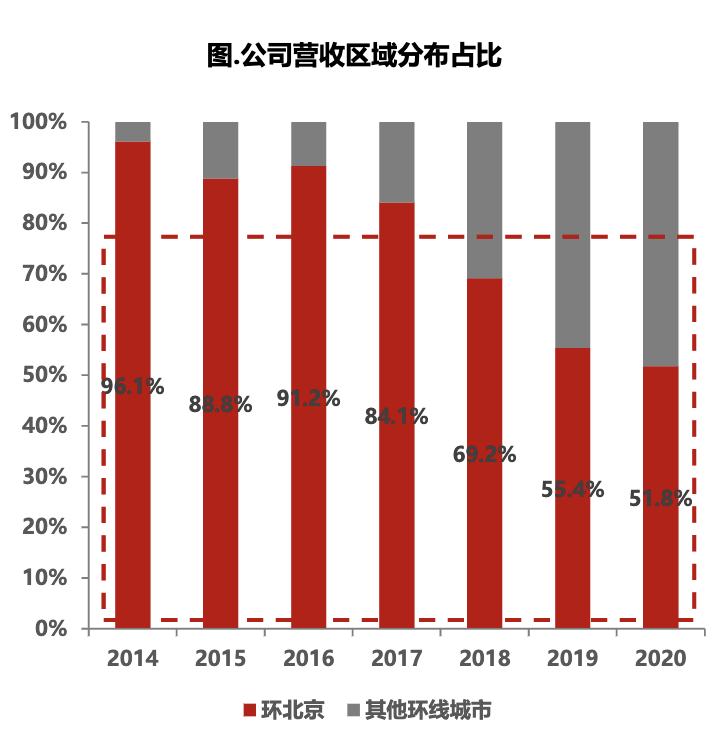

如华夏幸福引以为傲的产城模式,即布局于核心城市的环线城市,通过自身规划与人口外溢实现区域价值最大化,服务核心城市无法买房的客户。

这种模式很赚钱,由于太偏地价低的可怜,但产业新城模式瞬间让荒地变金钵,房企随之如炮仗一飞冲天,这中间的利润过于肥美。

但是这种严重依托外溢的新城模式存在太多变数,无论主城还是环城任何一处出差错,便会出问题。

而重仓该模式,无异于一场豪赌。

不知股民朋友们发现了没,这越看越像股市梭哈妖股的节奏,但结果你懂得。

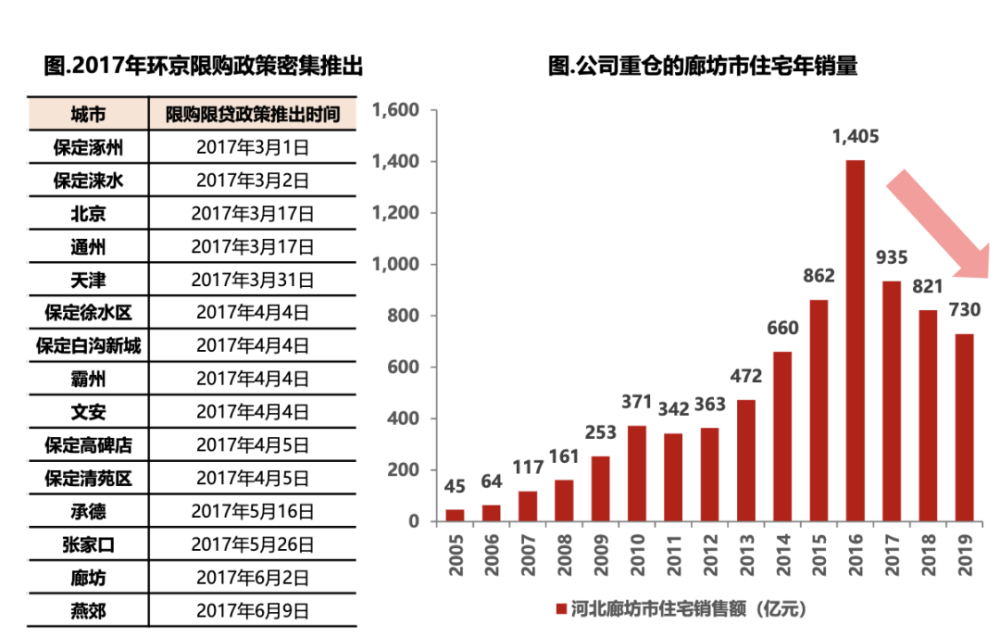

2017年华夏幸福环京地区的收入占比总收入80%以上,但随着后来京津翼地区调控政策密集出台,环京市场迅速转冷持续至今,当年廊坊市场当年住宅销售额下降34%。

这对于重仓环京的华夏幸福无异于晴天霹雳,2017年华夏幸福住宅销售金额不到290亿,同比下降近20%。

而产城模式前期往往需要大量投入,房企依靠销售住宅回收现金流,现金流压力大。

而环境的改变却使得华夏幸福2017 — 2020年经营性现金流常年为负,其中2019年扩大至 -318亿元。

要想保证现金流需要不断融资,但是50%以上的融资用于还往期债务。

大量短期债务的到期成了压垮千亿房企的最后一根稻草。

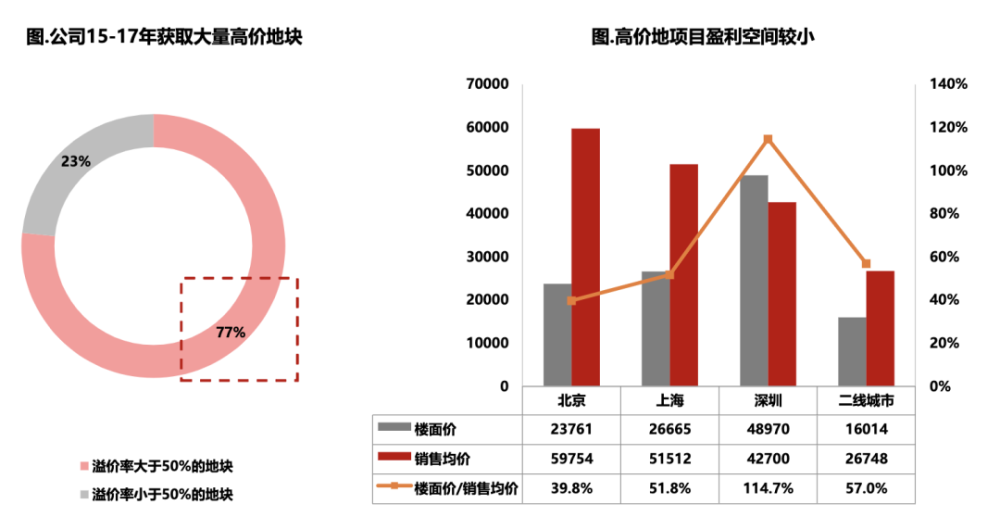

再如有钱烧坏脑子的泰禾,拿地不看价,酷爱高位站岗。

泰禾2015~2017年土地投资累计1061亿,其中540亿投资的土地溢价率高于50%,平均溢价率来到了198%。

不知朋友们发现了没,这越看越像股市高位梭哈的节奏,但结果你懂得。

高定位,高地价,高建安,高去化周期,进一步挤压盈利空间。

同时泰禾以院子系为主打的标杆产品,但过于高端导致去化周期漫长。

如2016~2017年别家疯狂出货的时候,泰禾开盘的大量项目整体去化率高达60%,远低于同行。

目前在售项目平均开盘时间约2.4年,平均去化率达到49%,缓慢销售不及预期,导致资金吃紧。

投资大,又卖不出去,但这还不是最要命的。

有钱难免任性一丢丢,泰禾也搞起了多元化,有酒店,文旅,影城,医疗,教育,养老……

全是耗钱的买卖,全是大手笔,导致资金进一步吃紧。

不知各位朋友们发现了没,这越看越像股市瞎买的节奏,但结果你懂得。

至于泰禾为什么要搞多元化,笔者也是直到最近才想透,这个稍后会提到。

此情此景,加大举债便成了唯一的出路,2015年泰禾有息负债446亿,两年后飙到1355亿,境内搞不了去境外,银行贷不了则贷非银。

近3年偿债规模均接近百亿,新债困难旧债压顶,资金流全面吃紧。

去年7月泰禾债券违约,银行已对其失去信心,已开启变卖资产之路。

最后就是以为借钱可以不还的恒大,那玩的就更野了。

2016~2017年两年光拿地就花了4424亿,有息负债较两年前涨了2.5倍,净负债率来到240%。

2017年现金短债比破了0.5,天量有息负债如泰山压顶。

不知各位朋友们发现了没,这越看越像股市高息借钱炒股的节奏,但结果你懂得。

截止目前,有息负债规模在5700亿左右,总负债来到了19665亿。

杠杆是个双刃剑,在顺的时候放大利润,但逆势却会伤及自身。

随着3、4线棚改货币的火热,恒大大量土地集中于此,2018年归母净利润来到了374亿,触及顶峰,2020年归母净利润仅有81亿。

借了一屁股钱囤地,结果囤的地卖不出去了。

其次是恒大的多元化,搞汽车,搞科技,搞网络,搞童世界,搞大健康,搞养老,还搞矿泉水……

个个都是烧钱的货,个个都不是省油的灯,赚了噱头,赔光了裤衩。

泰禾为啥也高多元化,我可算是搞明白了,致敬恒大呀。

再者恒大现金流吃紧的原因还有一点各位或许不知道,就是恒大远高于同行的高分红。

2013年~2020年恒大累计分红724亿,而分的最多的还当属大股东皮带哥家族。

2个月前恒大已经风口浪尖,公司还发出派息公告,掏空公司的舆论使得分红被迫取消。

内部想办法捞钱,钱才是自己的,公司是全体股东跟全体股民的。

目前恒大各项资产与理财均出现了不同程度的信任危机。

三家房企已失去过去耀眼的荣光,开始为自己的错误买单,但错误的体量实在太大,难以覆盖。

一个不擅长从雷中惊醒自己的投资者,不是好的投资者。

通过对三家出问题的房企简要分析,我们也不难得出存在的些许共性:

第一,过于扩张激进的民企,过度举债。

若是国企背景,可某种程度上避免大股东个人的错误判断,经营扩张相对更稳健,更知道天高地厚。

第二,喜欢搞多元化。

行行有壁垒不研究个几年,搞了也是白搞,让内行人看笑话还行。

第三,特殊时期踏错节奏,资产变现也难。

如大量小城市的土地,风停后,折价也没有人愿意接盘。

如重仓地区被政策一刀切,谁接谁是冤大头。

过去十几年是房企的高光时刻,高速发展的市场也给了勇者丰厚的汇报。

但是请注意,有一家龙头企业特别值得我们关注,就是万科。

完美符合了我们的三条共性,国企适度举债扩张,专心盖房子,拿地科学不激进。

此处仅做为优秀栗子,也非广告。

尽管雷的引线不同,但最后都指向了举债后的现金流问题。

只要现金流不断就有转机,如2017年连续卖卖卖的老王,堪称壮士断腕,虽当时被沦为笑柄,但是4年后同行的表现让其决定反而成为一段佳话。

但是各位也请注意,人家老王当时出售的可是热门的海外地产、文旅项目,电商金融业务……

并不是踏错节奏,难以出售折现的资产。

最后衡量房企安全度最为关键的,便是三道红线达标程度。

红线一,剔除预收款的资产负债率不得大于70%;

红线二,净负债率不得大于100%;

红线三,现金短债比不得小于1倍。

前两道偏于总负债,后者偏于短债。

总负债是未来需要慢慢还的,短债是近期需要还的,但都需要还。

所以对于投资者而言,哪个房企三条红线数据越低,则理论上越安全。

如果您要购置越线开发商的房产,可通过相应公司官网或公告查询下是否又犯了三位前辈犯的错误。

如果全犯了,还请您三思。

除此之外大家也可关注其他方面相结合,如房企发行的债券到期收益率与金融机构给予的信用评级等。

若债券暴跌导致到期收益率激增,这时候你也要警惕了。

到期收益率大幅提高可不是好事,说明大量金融机构连它们的债券都不愿持有了。

昨天文章有个评论说,买房就像炒股,其实开发商也是如此。

若某开发商喜欢高位拿地,喜欢重仓炒小地市,喜欢借钱上杠杆炒,地产主业还没整明白又开始搞酒店搞汽车……

还说啥呢,能离多远是多远。

免责声明:本文来自腾讯新闻客户端自媒体,不代表本网的观点和立场。